Thuế nhà thầu là một trong các loại thuế được áp dụng cho cá nhân, tổ chức nước ngoài kinh doanh tại Việt Nam. Trong bài viết này, CKTC sẽ làm rõ các vấn đề liên quan tới các đối tượng chịu thuế nhà thầu theo quy định.

Thuế nhà thầu là gì?

Thuế nhà thầu hiểu đơn giản là loại thuế áp dụng cho các “nhà thầu nước ngoài”. Trong đó:

– Thuế: là khoản đóng góp bắt buộc mà người dân phải nộp cho nhà nước; là nguồn thu của chính phủ để duy trì các hoạt động chung cho xã hội.

– Nhà thầu nước ngoài: là tổ chức, cá nhân nước ngoài có năng lực pháp luật dân sự; đối với cá nhân còn phải có năng lực hành vi dân sự để ký kết và thực hiện hợp đồng. Năng lực pháp luật dân sự và năng lực hành vi dân sự của nhà thầu nước ngoài được xác định theo pháp luật của nước mà nhà thầu có quốc tịch. Nhà thầu nước ngoài có thể là tổng thầu, nhà thầu chính, nhà thầu liên danh, nhà thầu phụ. Tóm lại, có thể hiểu nhà thầu nước ngoài là các tổ chức, cá nhân nước ngoài có thường trú/cư trú hoặc không thường trú/cư trú tại Việt Nam, có hoạt động kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam trên cơ sở hợp đồng.

Như vậy, thuế nhà thầu không phải là một loại thuế riêng biệt như Thuế TNDN, Thuế TNCN hay Thuế GTGT mà là một sự tổng hợp của các loại thuế trên. Cụ thể:

– Đối với nhà thầu nước ngoài là tổ chức kinh doanh: Thuế nhà thầu phải áp dụng bao gồm Thuế GTGT và Thuế TNDN.

– Đối với nhà thầu nước ngoài là cá nhân kinh doanh: Thuế nhà thầu phải áp dụng bao gồm Thuế GTGT và Thuế TNCN.

Các đối tượng chịu thuế nhà thầu

Theo Thông tư 103/2014/TT-BTC quy định:

– Nhà thầu nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập phát sinh tại Việt Nam trên cơ sở hợp đồng, thỏa thuận, hoặc cam kết giữa Nhà thầu nước ngoài với tổ chức, cá nhân Việt Nam hoặc giữa Nhà thầu nước ngoài với Nhà thầu phụ nước ngoài để thực hiện một phần công việc của Hợp đồng nhà thầu. Như vậy, để xác định đối tượng có phải chịu thuế nhà thầu hay không sẽ cần trả lời 3 câu hỏi sau: “Giao dịch có liên quan đến Nhà thầu nước ngoài hay không?“, “Nhà thầu nước ngoài có đóng vai trò người bán và có thu nhập không?” và “Hoạt động kinh doanh có phát sinh trên lãnh thổ Việt Nam không?”.

– Tổ chức, cá nhân nước ngoài cung cấp hàng hóa tại Việt Nam theo hình thức xuất nhập khẩu tại chỗ và có phát sinh thu nhập tại Việt Nam trên cơ sở Hợp đồng ký giữa tổ chức, cá nhân nước ngoài với các doanh nghiệp tại Việt Nam (trừ trường hợp gia công và xuất trả hàng hóa cho tổ chức, cá nhân nước ngoài) hoặc thực hiện phân phối hàng hóa tại Việt Nam hoặc cung cấp hàng hóa theo điều kiện giao hàng của các điều khoản thương mại quốc tế – Incoterms mà người bán chịu rủi ro liên quan đến hàng hóa vào đến lãnh thổ Việt Nam (bao gồm các điều khoản DDP, DAP và DAT).

Tham khảo: Nhập khẩu theo điều kiện giao hàng DAP

Ví dụ:

Doanh nghiệp A ở nước ngoài ký hợp đồng mua vải của công ty CKTC tại Việt Nam, đồng thời chỉ định công ty CKTC giao hàng cho doanh nghiệp CKTC GROUP tại Việt Nam. Hình thức này gọi là “xuất nhập khẩu tại chỗ”. Theo đó, Doanh nghiệp A mua hàng từ công ty CKTC nhưng lại bán ngay lại cho doanh nghiệp CKTC GROUP. Nói cách khác, giữa A và CKTC GROUP có ký hợp đồng với nhau và A thu có thu nhập từ hợp đống đó. Do vậy, A là đối tượng áp dụng thuế nhà thầu.

Cũng ví dụ này, nếu doanh nghiệp A giao cho doanh nghiệp CKTC GROUP để tiếp tục gia công và sau đó xuất trả lại cho A thì A không là đối tượng áp dụng thuế nhà thầu.

– Tổ chức, cá nhân nước ngoài thực hiện một phần hoặc toàn bộ hoạt động kinh doanh phân phối hàng hóa, cung cấp dịch vụ tại Việt Nam trong đó tổ chức, cá nhân nước ngoài vẫn là chủ sở hữu đối với hàng hóa giao cho tổ chức Việt Nam hoặc chịu trách nhiệm về chi phí phân phối, quảng cáo, tiếp thị, chất lượng dịch vụ, chất lượng hàng hóa giao cho tổ chức Việt Nam hoặc ấn định giá bán hàng hóa hoặc giá cung ứng dịch vụ; bao gồm cả trường hợp uỷ quyền hoặc thuê một số tổ chức Việt Nam thực hiện một phần dịch vụ phân phối, dịch vụ khác liên quan đến việc bán hàng hóa tại Việt Nam.

Ví dụ:

Công ty B của Nhật Bản ủy quyền cho Công ty CKTC HOLING ở Việt Nam thực hiện hoạt động quảng cáo, tiếp thị cho hàng hóa của B tại Việt Nam. CKTC HOLING sẽ chịu trách nhiệm liên hệ với khách hàng và vận chuyển hàng hóa vào Việt Nam. Trong trường hợp này, Công ty B vẫn là chủ sở hữu đối với hàng hóa và chịu trách nhiệm về chi phí phân phối, quảng cáo, tiếp thị, chất lượng dịch vụ, chất lượng hàng hóa và là bên ấn định giá cả hàng hóa cung cấp vào thị trường Việt Nam. Do đó, B là đối tượng phải nộp thuế nhà thầu.

– Tổ chức, cá nhân nước ngoài thông qua tổ chức, cá nhân Việt Nam để thực hiện việc đàm phán, ký kết các hợp đồng đứng tên tổ chức, cá nhân nước ngoài.

– Tổ chức, cá nhân nước ngoài thực hiện quyền xuất khẩu, quyền nhập khẩu, phân phối tại thị trường Việt Nam, mua hàng hóa để xuất khẩu, bán hàng hóa cho thương nhân Việt Nam theo Luật Thương mại.

Theo Nghị định 09/2018/NĐ-CP:

Quyền xuất khẩu là quyền mua hàng hóa tại Việt Nam để xuất khẩu, bao gồm quyền đứng tên trên tờ khai hàng hóa xuất khẩu để thực hiện và chịu trách nhiệm về các thủ tục liên quan đến xuất khẩu. Quyền xuất khẩu không bao gồm quyền mua hàng hóa từ các đối tượng không phải là thương nhân để xuất khẩu, trừ trường hợp pháp luật Việt Nam hoặc Điều ước quốc tế mà Việt Nam là thành viên có quy định khác.

Quyền nhập khẩu là quyền được nhập khẩu hàng hóa từ nước ngoài vào Việt Nam để bán cho thương nhân có quyền phân phối hàng hóa đó tại Việt Nam, bao gồm quyền đứng tên trên tờ khai hàng hóa nhập khẩu để thực hiện và chịu trách nhiệm về các thủ tục liên quan đến nhập khẩu. Quyền nhập khẩu không bao gồm quyền tổ chức hoặc tham gia hệ thống phân phối hàng hóa tại Việt Nam, trừ trường hợp pháp luật Việt Nam hoặc Điều ước quốc tế mà Việt Nam là thành viên có quy định khác.

Quyền phân phối là quyền thực hiện trực tiếp các hoạt động bán buôn, bán lẻ, đại lý bán hàng hóa và nhượng quyền thương mại.

Tham khảo: Điều kiện giao hàng xuất nhập khẩu

Tham khảo: Các đối tượng không phải chịu thuế nhà thầu

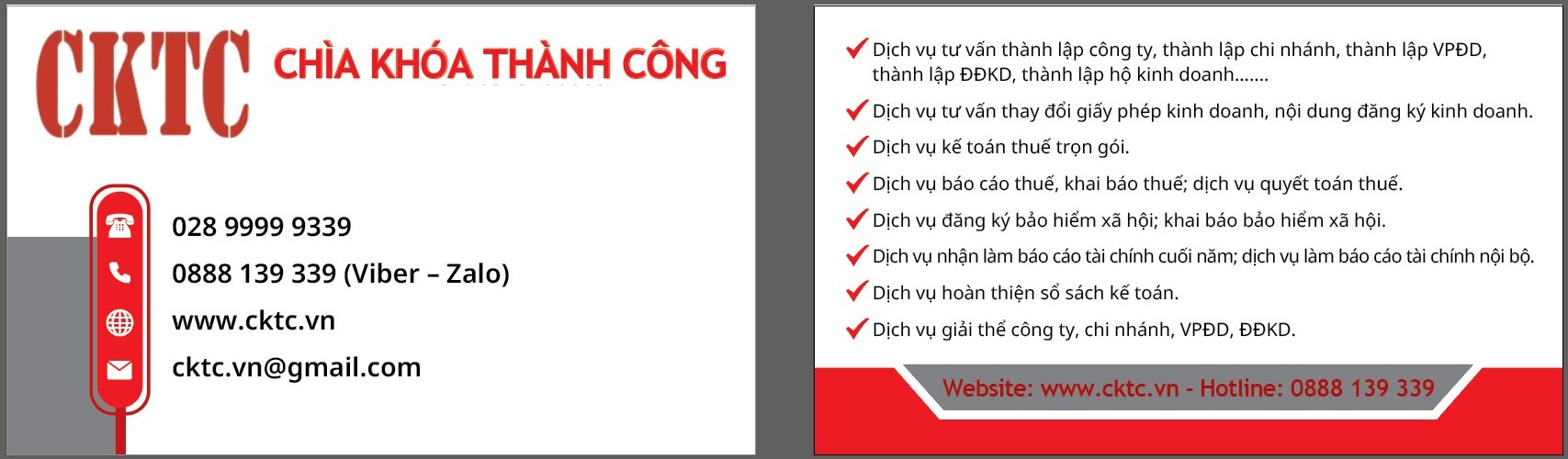

CKTC (Chìa Khóa Thành Công) cung cấp dịch vụ chuyên nghiệp – uy tín – tận tình. Liên hệ để được hỗ trợ trực tiếp tại đây.

6. Dịch vụ lập báo cáo tài chính

7. Dịch vụ thay đổi giấy phép kinh doanh – Thay đổi nội dung đăng ký kinh doanh

8. Dịch vụ giải thể doanh nghiệp

Tham khảo bảng giá dịch vụ thành lập công ty

Tham khảo bảng giá dịch vụ kế toán

Dịch vụ tra cứu hóa đơn

Dịch vụ tra cứu thông tin công ty

Tra cứu thông tin người nộp thuế: tại đây

Dịch vụ tra cứu ngành nghề kinh doanh