CKTC chia sẻ bài viết quy định về hàng biếu tặng cho khách hàng, quy định về hàng biếu tặng cho nhân viên để mọi người tham khảo và áp dụng cho doanh nghiệp.

Doanh nghiệp cần lưu ý quy định về hàng biếu tặng cho khách hàng, quy định về hàng biếu tặng cho nhân viên để xử lý nghiệp vụ theo đúng quy định.

Quy định về hàng biếu tặng cho nhân viên – Doanh nghiệp phải xuất hóa đơn khi biếu tặng

Căn cứ khoản 7 điều 3 Thông tư 26/2015/TT-BTC (Sửa đổi, bổ sung Thông tư số 39/2014/TT-BTC) quy định:

“b) Người bán phải lập hóa đơn khi bán hàng hóa, dịch vụ, bao gồm cả các trường hợp hàng hoá, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hoá, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động (trừ hàng hoá luân chuyển nội bộ, tiêu dùng nội bộ để tiếp tục quá trình sản xuất).

Căn cứ khoản 9 điều 3 Thông tư 26/2015/TT-BTC:

“Sử dụng hoá đơn, chứng từ đối với hàng hoá, dịch vụ khuyến mại, quảng cáo, hàng mẫu, cho, biếu, tặng đối với tổ chức kê khai, nộp thuế GTGT theo phương pháp khấu trừ:

Đối với hàng hoá, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động thì phải lập hoá đơn GTGT (hoặc hoá đơn bán hàng), trên hoá đơn ghi đầy đủ các chỉ tiêu và tính thuế GTGT như hoá đơn xuất bán hàng hoá, dịch vụ cho khách hàng.”

Giá tính thuế GTGT đối với hàng biếu tặng, hàng cho

Theo Khoản 3, Điều 7 Thông tư số 219/2012/TT-BTC hướng dẫn về thuế GTGT:

“3. Đối với sản phẩm, hàng hóa, dịch vụ (kể cả mua ngoài hoặc do cơ sở kinh doanh tự sản xuất) dùng để trao đổi, biếu, tặng, cho, trả thay lương, là giá tính thuế GTGT của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh các hoạt động này.”

Thuế GTGT đầu vào hàng mua để biếu tặng có được khấu trừ:

– Trường hợp phục vụ cho sản xuất kinh doanh hàng hóa, dịch vụ chịu thuế GTGT và đáp ứng điều kiện theo quy định tại Khoản 10, Điều 1 Thông tư số 26/2015/TT-BTC ngày 27/02/2015 của Bộ Tài chính thì công ty được khấu trừ thuế GTGT đầu vào.

– Trường hợp phục vụ cho hoạt động sản xuất kinh doanh hàng hóa, dịch vụ không chịu thuế GTGT thì công ty không được khấu trừ thuế GTGT đầu vào theo quy định tại Khoản 7, Điều 14 Mục 1 Chương III Thông tư 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính.

Chi phí biếu tặng cho khách hàng, chi phí biếu tặng cho nhân viên có được trừ

Khoản chi phí mua hàng hóa tặng khách hàng, nhân viên của doanh nghiệp là chi phí được trừ khi xác định thu nhập chịu thuế TNDN nếu đáp ứng các điều kiện quy định tại Điều 4 Thông tư số 96/2015/TT-BTC.”

Lưu ý quy định về hàng biếu tặng cho nhân viên, về thuế TNCN khi tặng quà nhân viên công ty.

TH1: Quà tặng là thu nhập mang tính chất tiền lương, tiền công

Doanh nghiệp tặng quà cho nhân viên do kết quả lao động thì bản chất quà tặng này là phần thu nhập trả thay lương.

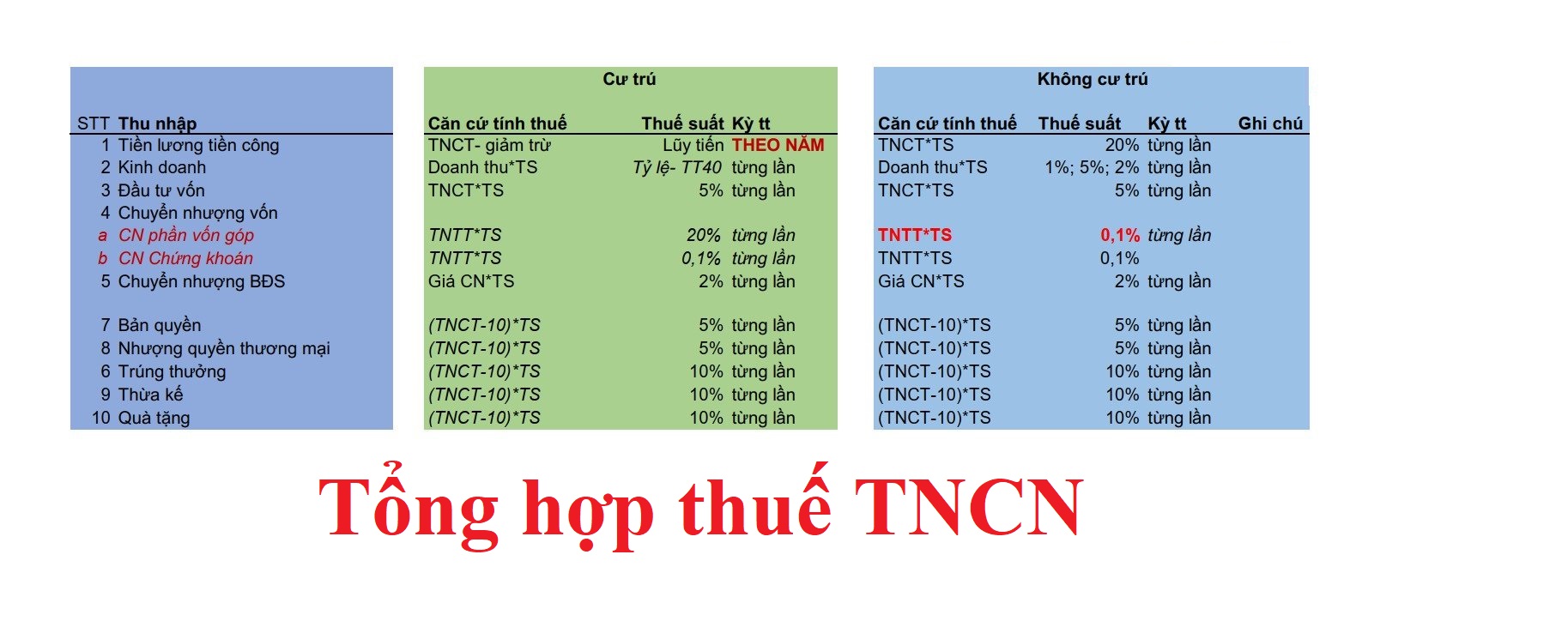

Thu nhập tính thuế thu nhập cá nhân sẽ cộng vào thu nhập từ tiền lương, tiền công để tính thuế.

Thuế suất tính theo biểu lũy tiến từng phần hoặc thuế suất 10%.

=> Theo công văn 4991/CT-TTHT của Cục thuế TP.HCM ngày 01/6/2017:

Căn cứ quy định nêu trên, trường hợp công ty theo trình bày có tổ chức rút thăm may mắn tặng quà cho nhân viên trong tiệc tất niên thì công ty tổng hợp giá trị trúng thưởng vào thu nhập chịu thuế TNCN từ tiền lương, tiền công của người lao động để tính khấu trừ, kê khai, nộp thuế TNCN theo biểu thuế lũy tiến từng phần theo quy định.

TH2: Quà tặng là thu nhập từ trúng thưởng, cho, tặng

Doanh nghiệp tổ chức chương trình chỉ trao quà cho 01 số nhân viên do bốc thăm trúng thưởng có được, không gắn với kết quả lao động thì thu nhập tính thuế TNCN tính phần thu nhập vượt trên 10 triệu đồng.

Thuế suất: 10%

=> Theo công văn 1976/CT-TTHT của Cục thuế tỉnh Đồng Nai ngày 29 tháng 3 năm 2016:

‘1. Thu nhập tính thuế…

d) Đối với trúng thưởng từ các trò chơi, cuộc thi có thưởng được tính theo từng lần lĩnh thưởng. Giá trị tiền thưởng bằng toàn bộ sô tiên thưởng vượt trên 10 triệu đồng mà người chơi nhận được chưa trừ bất cứ một khoản chi phí nào….

2. Thuế suất thuế thu nhập cá nhân đối với thu nhập từ trúng thưởng áp dụng theo Biểu thuế toàn phần với thuế suất là 10%.”.

Căn cứ các hướng dẫn nêu trên, theo nội dung hỏi tại văn bản số B006-2016/NOK ngày 17 tháng 03 năm 2016 của công ty thì: Trường hợp công ty có tổ chức chương trình kỷ niệm ngày thành lập có tiến hành chương trình rút thăm trúng thưởng và giải thưởng có giá trị 20 triệu đông thì công ty xác định thu nhập chịu thuế theo quy định tại Điểm đ Khoản 6 Điều 2 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài Chính. Cách tính thuế và áp dụng thuế suất theo quy định tại điểm d Khoản 1, Khoản 2 điều 15 Thông tư số 111/2013/TT-BTC ngay 15/8/2013 của Bộ Tài chính.

Có 03 trường hợp được miễn thuế TNCN từ quà tặng và miễn thuế TNCN từ bốc thăm trúng thưởng:

– Khi nhận các khoản thưởng từ chương trình khuyến mại (hợp lệ) có giá trị dưới 10 triệu đồng;

– Khi nhận các khoản khuyến mại chung – chương trình khuyến mại tặng quà (tiền mặt/hiện vật) cho tất cả mọi đối tượng khách hàng từ doanh nghiệp;

– Phiếu mua hàng tặng chung cho tập thể.

Các đơn vị cần lưu ý về thuế TNCN từ quà tặng khi tổ chức bốc thăm trúng thưởng cho nhân viên trong tiệc cuối năm bằng tiền mặt:

– Về nguyên tắc chung, đây không phải là chương trình khuyến mại – bốc thăm trúng thưởng (hợp lệ) cho khách hàng nên không nằm trong trường hợp không chịu thuế đối với các khoản bốc thăm trúng thưởng dưới 10 triệu đồng mà sẽ bị tính vào thu nhập chịu thuế TNCN từ tiền lương, tiền công của người trực tiếp trúng thưởng;

– Riêng văn phòng đại diện nước ngoài tại Việt Nam, do đặc thù là đơn vị phụ thuộc – Không có tư cách pháp nhân – Không có hóa đơn, văn phòng cần lập phiếu bàn giao quà tặng, bảng kê quà tặng có xác nhận của nhân viên để làm căn cứ giải trình về sau.

– Ngoài ra, tổng chi phí tổ chức tiệc (bao gồm cả chi phí quà tặng) không được vượt quá một (01) tháng lương đã chi thực tế trong năm.

CKTC (Chìa Khóa Thành Công) cung cấp dịch vụ chuyên nghiệp – uy tín – tận tình. Liên hệ để được hỗ trợ trực tiếp tại đây.

6. Dịch vụ lập báo cáo tài chính

7. Dịch vụ thay đổi giấy phép kinh doanh – Thay đổi nội dung đăng ký kinh doanh

8. Dịch vụ giải thể doanh nghiệp

Tham khảo bảng giá dịch vụ thành lập công ty

Tham khảo bảng giá dịch vụ kế toán

Dịch vụ tra cứu hóa đơn

Dịch vụ tra cứu thông tin công ty

Tra cứu thông tin người nộp thuế: tại đây

Dịch vụ tra cứu ngành nghề kinh doanh